Царапины на кузове автомобиля – распространенная проблема для владельцев машин. Они могут возникнуть из-за столкновения с другим автомобилем, при парковке, действиях вандалов или иных обстоятельствах. Важно понимать, что Каско может покрывать ущерб от царапин, если такие риски указаны в полисе.

2. Как осуществляется возмещение ущерба

В случае возникновения царапин на автомобиле, владелец должен обратиться в страховую компанию. Процедура возмещения ущерба может различаться в зависимости от условий страхового полиса. Обычно страховая компания проводит осмотр автомобиля, оценивает степень повреждений, после чего выплачивает страховую компенсацию в местной валюте или осуществляет ремонт автомобиля в специализированном сервисе.

3. Стоимость ремонта и франшиза

Стоимость ремонта царапин может варьироваться в зависимости от места повреждения и характера работ. В некоторых случаях страховая компания может применять франшизу – это сумма, которая остается застрахованному на свой счет и не подлежит возмещению. Величина франшизы прописывается в страховом полисе.

- Важно знать, что страховая компания может требовать предоставления дополнительных документов, таких как фотографии повреждений или акт аварии.

- При возникновении царапин в результате столкновения с другим автомобилем, необходимо предоставить данные водителя и свидетелей инцидента.

- При возникновении ущерба от действий вандалов, рекомендуется обратиться в полицию для составления протокола и получения соответствующих документов.

В случае возникновения царапин на автомобиле, рекомендуется своевременно обращаться в страховую компанию для получения консультации и предоставления необходимых документов. Корректное и своевременное действие поможет владельцу автомобиля получить возмещение ущерба по полису Каско.

Как оформить каско для автомобиля?

1. Определение необходимой страховой суммы.

Перед оформлением каско, необходимо определить страховую сумму, которая будет покрывать риски, связанные с ущербом или кражей автомобиля. Для этого следует учесть рыночную стоимость автомобиля, его возраст, техническое состояние и другие факторы.

2. Выбор страховой компании и программы страхования.

После определения необходимой страховой суммы следует выбрать страховую компанию, которая предлагает наиболее выгодные условия страхования каско. Важно изучить программу страхования, включая покрытие рисков, сроки страхования и условия выплаты страхового возмещения.

3. Подача заявления на страхование.

Для оформления каско необходимо подать заявление на страхование в выбранную страховую компанию. В заявлении следует указать все необходимые сведения о владельце автомобиля, его техническом состоянии и стоимости.

4. Проведение осмотра автомобиля.

После подачи заявления страховая компания проводит осмотр автомобиля для оценки его технического состояния и определения страхового риска. Осмотр автомобиля может быть выполнен как в офисе страховой компании, так и на месте.

После осмотра автомобиля и утверждения страховой компанией заявки на страхование, заключается договор страхования каско. В договоре указываются все условия страхования, страховая сумма, сроки действия договора и другие важные сведения.

6. Оплата страхового взноса.

После заключения договора страхования, следует оплатить страховой взнос в соответствии с выбранными условиями страхования. Обычно страховой взнос может быть оплачен единовременно или в рассрочку.

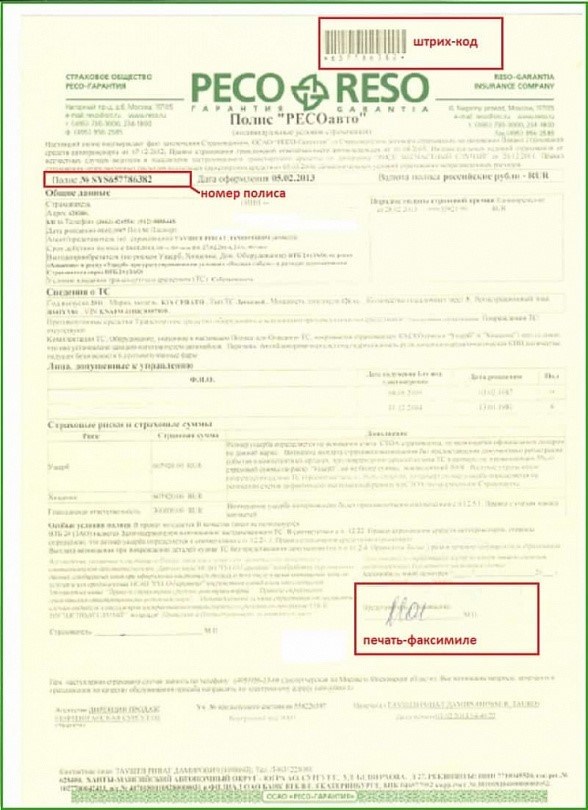

7. Получение полиса страхования.

После оплаты страхового взноса, страховая компания выдает вам полис страхования каско. В полисе указана информация о страховой компании, страхователе, застрахованном автомобиле, страховой сумме и сроке действия полиса.

8. Соблюдение условий страхования.

После оформления каско необходимо соблюдать все условия страхования, указанные в полисе. Это включает в себя своевременную оплату страхового взноса, соблюдение правил эксплуатации автомобиля, уведомление страховой компании о возникновении страхового случая и предоставление необходимых документов для получения страхового возмещения.

Какие виды КАСКО бывают?

КАСКО (Комплексное автострахование, англ. Comprehensive Auto Insurance) представляет собой добровольное автострахование, которое позволяет застраховать автомобиль от различных рисков. КАСКО предоставляет владельцу автомобиля финансовую защиту в случае повреждения или угона автомобиля.

КАСКО распространяется на различные виды рисков, и в зависимости от страхового продукта может включать в себя следующие покрытия:

- Покрытие от стихийных бедствий – защита от повреждения автомобиля в результате пожара, наводнения, землетрясения и других стихийных бедствий.

- Покрытие от угонов и краж – защита от потери или угона автомобиля.

- Покрытие от аварийных ситуаций – защита от повреждения автомобиля в результате ДТП, опрокидывания или падения предметов на автомобиль.

- Покрытие от механических поломок – защита от повреждения автомобиля в результате неисправностей двигателя, трансмиссии и других важных механизмов.

- Покрытие от стеклоповреждений – защита от повреждения или разрушения стекол автомобиля.

- Покрытие гражданской ответственности – защита от возможных материальных убытков, которые могут быть причинены другим лицам в результате использования автомобиля.

КАСКО позволяет владельцу автомобиля выбрать те покрытия, которые наиболее подходят его индивидуальным потребностям. Некоторые страховые компании также предлагают дополнительные услуги, такие как эвакуация автомобиля, замена ключей при их утере, помощь на дороге и т. д.

| Тип КАСКО | Описание |

|---|---|

| Полное КАСКО | Обширный вид страхового покрытия, включающий практически все возможные риски. |

| Частичное КАСКО | Ограниченный вид страхового покрытия, включающий только определенные риски (например, ДТП и угон). |

| Безубыточное КАСКО | Специальная программа страхования, при которой страховая компания возмещает только фактически возникшие убытки, и не увеличивает полис с каждым страховым случаем. |

Выбор типа КАСКО зависит от финансовых возможностей владельца автомобиля и его индивидуальных потребностей. Перед выбором страхового продукта рекомендуется ознакомиться с условиями страхования и оценить свои риски.

Главные заблуждения, связанные с каско

Заблуждение 1: Каско покрывает все случаи ущерба

Несмотря на то, что каско обеспечивает широкий спектр страховой защиты, не все случаи ущерба полностью покрываются этим видом страхования. Например, косметические повреждения, обычные износы и старение автомобиля не входят в страховое покрытие. Перед покупкой полиса каско важно внимательно изучить условия страхования и узнать, какие риски покрываются, а какие – нет.

Заблуждение 2: Каско не нужно, если автомобиль старый

Некоторые люди считают, что каско стоит покупать только для новых автомобилей, так как старые машины могут иметь меньшую стоимость. Однако, старый автомобиль также может подвергаться риску угона, столкновений и других непредвиденных ситуаций. Каско для старых автомобилей может быть полезен для экономической безопасности в случае серьезного повреждения или угона.

Заблуждение 3: Каско обязательно при покупке автомобиля в кредит

При покупке автомобиля в кредит часто требуется оформление полиса каско. Однако, владелец автомобиля может самостоятельно выбрать страховую компанию и условия каско, которые соответствуют его потребностям. Не обязательно приобретать каско в банке, предоставляющем кредит. Важно провести сравнительный анализ предложений страховых компаний и выбрать наиболее выгодные условия для себя.

Заблуждение 4: Каско страхование необходимо только в крупных городах

Некоторые владельцы автомобилей считают, что каско страхование необязательно в небольших городах или сельской местности, где дорожные аварии и угоны более редки. Однако, ни один регион не застрахован от возможных непредвиденных ситуаций. Каско может защитить автомобиль и в небольшом городе, где риски повреждений не меньше, чем в крупных городах.

Заблуждение 5: Каско необходимо только при наличии водительского стажа

Некоторые люди считают, что каско страхование необходимо только при наличии определенного водительского стажа. Однако, новички за рулем также могут столкнуться с различными аварийными ситуациями или угоном. Каско может обеспечить безопасность и финансовую защиту для водителей любого уровня опыта.

Как проходит процедура оформления страховки?

Оформление страховки включает в себя несколько шагов, которые должны быть выполнены правильно и в строгом соответствии с законодательством. Распространенная процедура оформления страховки включает следующие этапы:

1. Подбор страховой компании и типа страхования

Первый шаг – выбор страховой компании, занимающейся оформлением автостраховок. Важно выбрать надежную и авторитетную компанию, которая предлагает разные виды страхования автомобилей. На этом этапе также нужно определиться с видом страхования: основное, дополнительное или комплексное.

2. Заполнение анкеты и предоставление документов

После выбора страховой компании нужно заполнить анкету, предоставив информацию о себе и автомобиле. Обычно требуется указать марку, модель и стоимость автомобиля, данные водителя, информацию о предыдущих ДТП и страховых случаях. Также могут потребоваться документы, подтверждающие право собственности на автомобиль и водительские права.

3. Оценка риска и расчет страховой премии

Страховая компания производит оценку риска и основываясь на данных из анкеты, рассчитывает страховую премию – сумму, которую нужно будет заплатить за страховку. Размер страховки зависит от многих факторов, таких как возраст водителя, стаж вождения, марка и модель автомобиля, место жительства и другие.

4. Подписание договора и оплата страховки

5. Правила при наступлении страхового случая

В случае наступления страхового случая – аварии, кражи или другого события, страхователь должен соблюдать определенные правила, чтобы получить возмещение ущерба. Обычно требуется сообщить о случившемся, предоставить документы и доказательства события, согласовать ремонт или возмещение ущерба с представителями страховой компании.

Процедура оформления страховки является важным и ответственным шагом для каждого автовладельца. Она помогает защитить автомобиль от рисков и обеспечить финансовую поддержку в случае непредвиденных ситуаций. Правильное понимание и выполнение каждого этапа процедуры позволяет избежать проблем и получить качественное страхование для своего автомобиля.

Когда каско не спасет

Однако есть ситуации, когда каско не сможет помочь решить возникшие проблемы и выступить в защиту владельца машины.

1. Страхование не покрывает данный тип риска

Каско имеет свои ограничения по покрытию рисков. В некоторых случаях, если риск не указан в договоре или страховой полис, страховая компания может отказать в возмещении ущерба. Например, каско может не покрывать:

- Утрату или повреждение автомобиля, связанное с действиями третьих лиц

- Нарушение ПДД, включая управление автомобилем в состоянии алкогольного или наркотического опьянения

- Повреждения, вызванные естественными явлениями (наводнение, землетрясение и т.д.)

2. Сумма страхового возмещения превышает лимит

В некоторых случаях, страховая компания может возместить ущерб в размере, не превышающем лимит, указанный в договоре каско. Это может произойти при значительных повреждениях автомобиля или в случае угона. В таких ситуациях владельцу придется самому доплачивать за ремонт или приобретение нового транспортного средства.

3. Установлены ограничения по возрасту и стажу

Некоторые страховые компании могут устанавливать ограничения по возрасту и стажу водителя при заключении договора каско. Если возраст или стаж водителя не соответствует требованиям, страховая компания может отказать в выплате страхового возмещения. Поэтому перед оформлением каско необходимо ознакомиться с условиями страхования и узнать о возможных ограничениях.

| Ограничения | Возможные последствия |

|---|---|

| Ограничение по возрасту | Отказ в страховом возмещении при несчастном случае |

| Ограничение по стажу вождения | Ограничение суммы страхового возмещения в случае аварии |

4. Присутствуют действия владельца, нарушающие условия договора

Страховая компания может отказать клиенту в выплате страхового возмещения, если владелец автомобиля нарушил условия договора каско. Примерами таких нарушений могут служить:

- Допущение третьих лиц к управлению автомобилем без соответствующих прав или без вашего письменного разрешения

- Действия, способствующие повреждению или угона автомобиля (например, оставление ключей в замке зажигания)

- Оформление ДТП без оформления протокола ГИБДД или вызова сотрудников ДПС при наличии такой возможности

При возникновении таких ситуаций страховая компания может отказать в выплате страхового возмещения.

5. У вас нет обязательной страховки ОСАГО

Наличие страховки ОСАГО (Обязательное страхование ответственности автовладельцев) – это обязательное условие для заключения договора каско. Если у вас нет ОСАГО, страховая компания может отказать в выплате страхового возмещения.

Каско с франшизой

Преимущества каско с франшизой:

- Ниже стоимость полиса. Каско с франшизой обычно стоит дешевле, чем полис без франшизы.

- Удобство и простота оформления. Каско с франшизой более доступно для большинства водителей.

- Дополнительная защита от мелких повреждений. В случае незначительных повреждений, которые не превышают сумму франшизы, страхователь самостоятельно решает, стоит ли подавать заявление в страховую компанию или возместить ущерб самостоятельно.

Недостатки каско с франшизой:

- Высокие расходы в случае страхового случая. Если размер ущерба превышает сумму франшизы, страхователю придется заплатить свою долю.

- Ограничения по выбору страховой компании. Некоторые страховые компании могут не предлагать каско с франшизой или устанавливать высокие условия для его оформления.

На что обратить внимание при выборе каско с франшизой:

- Размер франшизы. Важно определиться с суммой, которую вы готовы уплатить самостоятельно в случае страхового случая.

- Условия страхования. Внимательно ознакомьтесь с условиями страхования, чтобы знать, какие случаи покрываются полисом, а какие – нет.

- Репутация страховой компании. Перед оформлением каско с франшизой, изучите репутацию страховой компании: читайте отзывы, узнавайте о ее опыте работы.

Каско с франшизой – это удобный вариант страхования, который позволяет сэкономить на стоимости полиса и защитить автомобиль от серьезных повреждений.

Как выбрать для авто нужный вид каско

1. Оцените стоимость автомобиля

Первым шагом при выборе каско является оценка стоимости автомобиля. Чем выше стоимость авто, тем важнее выбрать более полный и надежный вид каско. Если автомобиль старый или имеет невысокую стоимость, можно рассмотреть варианты с более ограниченной страховкой.

2. Определите риски, которые вы хотите покрыть

Для выбора нужного вида каско необходимо определить, какие риски вы хотите покрыть. Например, если вы живете в районе с повышенной криминогенной обстановкой, стоит обратить внимание на защиту от угона. Если вы планируете использовать автомобиль для дальних поездок, полезно выбрать каско с покрытием аварийного риска.

3. Сравните условия и стоимость страховых компаний

Не менее важным фактором является сравнение условий и стоимости страховых компаний. Различные компании предлагают разные варианты каско по разным ценам. Сравните предложения от нескольких компаний и выберите наиболее выгодное и подходящее для вас.

4. Уточните условия договора и покрытие

5. Обратитесь к специалисту

Если вам сложно сделать выбор самостоятельно или у вас есть особые требования, обратитесь к специалисту в области страхования автомобиля. Он поможет вам выбрать подходящий вид каско и ответит на все ваши вопросы.

Что влияет на стоимость полиса страхования?

Стоимость полиса страхования зависит от различных факторов, которые могут варьироваться в зависимости от страховой компании и конкретных условий. Рассмотрим основные факторы, которые могут влиять на стоимость полиса страхования:

1. Тип автомобиля

Расчет стоимости полиса страхования учитывает тип автомобиля. Обычно категоризация автомобилей основывается на их стоимости и характеристиках. Более дорогие и спортивные автомобили обычно имеют более высокую стоимость страховки, так как ремонт таких автомобилей обычно стоит дороже.

2. Возраст и опыт водителя

Возраст и опыт вождения влияют на стоимость полиса страхования. Статистически молодые водители имеют более высокий риск попасть в аварию, поэтому страховые компании могут устанавливать более высокую цену на полис для таких водителей. Также недавно получившие водительские права могут иметь более высокую стоимость страховки из-за отсутствия опыта вождения.

3. Пробег автомобиля

Пробег автомобиля также может влиять на стоимость полиса страхования. Чем больше пробег у автомобиля, тем больше вероятность его поломки или попадания в аварию. Кроме того, автомобили с большим пробегом обычно требуют больше затрат на обслуживание и ремонт, что может отразиться на стоимости страховки.

4. Место прописки и эксплуатации автомобиля

Место прописки и обычного места эксплуатации автомобиля также могут влиять на стоимость полиса страхования. В некоторых районах риск угона автомобиля или попадания в аварию может быть выше, что может повысить стоимость страховки. Кроме того, в регионах с плохими дорожными условиями, возникает больший риск повреждений автомобиля, что также может повлиять на стоимость страхования.

5. История водителя

История вождения влияет на стоимость полиса страхования. Если у вас есть история нарушений ПДД, аварий и потери страхового возмещения, страховая компания может установить более высокую стоимость полиса. Страховые компании предоставляют более низкие тарифы для водителей с чистой и безаварийной историей вождения.

6. Дополнительные покрытия

Стоимость полиса страхования также может зависеть от выбранных дополнительных покрытий. Например, полис со страхованием от угона или полис с расширенным покрытием может стоить дороже, чем базовый полис.

7. Страховая история

Страховая история может влиять на стоимость полиса страхования. Если у вас есть отрицательная история выплат страхового возмещения или отмены полиса, страховая компания может установить более высокую цену на полис. Хорошая страховая история может помочь вам получить более низкую стоимость страховки.

В целом, стоимость полиса страхования зависит от множества факторов, и каждая страховая компания может устанавливать свои индивидуальные условия и тарифы. Поэтому перед выбором полиса страхования рекомендуется провести сравнение предложений различных страховых компаний и тщательно ознакомиться с условиями страхования.

Как сэкономить при выборе полиса каско

- Сравните страховые компании

- Увеличьте франшизу

- Выберите необходимый пакет страхования

- Поменяйте тип страхования

- Подумайте о дополнительных скидках

- Уточните условия внимательно

Первое, что следует сделать, это сравнить различные страховые компании и их предложения. Некоторые компании могут предлагать скидки или специальные условия для определенных категорий водителей или марок автомобилей. Используйте онлайн-платформы или обратитесь к страховым агентам для получения информации о различных вариантах.

Франшиза – это сумма, которую вы обязаны заплатить при наступлении страхового случая. Чем выше франшиза, тем ниже будет стоимость полиса. Внимательно оцените свою возможность погасить франшизу и выберите оптимальную сумму.

Страховые компании предлагают разные пакеты страхования КАСКО, включая дополнительные опции. Тщательно изучите предлагаемые условия и выберите только те покрытия, которые действительно нужны вам и вашему автомобилю. Не платите за лишнее.

Если у вас более старый автомобиль, вы можете рассмотреть возможность перехода на частичное КАСКО. В этом случае только часть рисков будет покрыта страховой компанией, но стоимость полиса будет значительно ниже.

Некоторые страховые компании предлагают дополнительные скидки, например, при отсутствии страховых случаев в течение определенного срока или при использовании дополнительных услуг компании. Исследуйте возможности для получения дополнительной экономии на полисе.

Перед тем, как подписывать договор на полис КАСКО, внимательно изучите все условия страхования. Уточните, какие случаи не покрываются страховкой, какие есть ограничения и какие сроки отчетности о случившемся страховом случае. Это поможет избежать непредвиденных расходов в будущем и выбрать наиболее выгодный вариант.

Следуя этим рекомендациям, вы сможете сэкономить при выборе полиса КАСКО и при этом защитить свой автомобиль от возможных финансовых потерь в случае несчастного случая.

Что такое мини-каско?

Основными преимуществами мини-каско являются:

- Экономия денег: Мини-каско обычно стоит значительно дешевле, чем полное каско. Это позволяет сэкономить на страховых выплатах.

- Защита от основных рисков: Мини-каско обычно покрывает такие риски, как угон, повреждение или ущерб в результате стихийных бедствий.

- Гибкая система тарифов: Мини-каско часто предлагает различные варианты страховых пакетов, чтобы клиенты могли выбрать оптимальное сочетание цены и защиты.

Однако, мини-каско имеет и некоторые ограничения:

- Ограниченное покрытие: В отличие от полного каско, мини-каско может не покрывать такие риски, как авария или повреждение в результате столкновения с другими автомобилями.

- Ограниченная страховая сумма: Сумма страхового возмещения по мини-каско обычно ограничена, что может не покрыть полную стоимость ремонта автомобиля в случае серьезного повреждения.

- Требования к автомобилю: Некоторые страховые компании могут устанавливать ограничения на возраст и состояние автомобиля для подписания полиса мини-каско.

В целом, мини-каско – это хороший выбор для тех, кто хочет защитить свой автомобиль от основных рисков, но не готов тратить большую сумму на полное каско. При выборе страхового пакета важно внимательно изучить условия и ограничения, чтобы быть уверенным в полной защите своего автомобиля.

Что такое КАСКО на автомобиль?

Что покрывает КАСКО:

- ДТП и стихийные бедствия – страховая компания возмещает ущерб, нанесенный автомобилю в случае аварии, повреждения от падения деревьев или других стихийных бедствий.

- Угон или хищение – в случае угона автомобиля или его частей, компания выплачивает стоимость автомобиля или необходимых запчастей.

- Повреждения от злоумышленников – стреляющие поршни, поджигание автомобиля, царапины от ключей – все эти повреждения покрываются КАСКО.

- Непредвиденные обстоятельства – важной частью КАСКО является возмещение ущерба, вызванного действием других непредвиденных обстоятельств, таких как пожар, выброс газа и т.д.

Дополнительные услуги КАСКО:

- Замена автомобиля на время ремонта – страховая компания предоставит вам замену автомобиля на время, пока ваш собственный находится в ремонте.

- Автопомощь на дороге – компенсация расходов на эвакуацию автомобиля и ремонтные услуги в случае поломки или аварии.

- Необязательные покрытия – КАСКО может включать дополнительные покрытия, такие как стеклоподъемники, аудиосистемы и т.д.

| 1. Защита от финансовых потерь | КАСКО помогает минимизировать финансовые потери в случае повреждения или угона автомобиля. |

| 2. Покрытие различных рисков | КАСКО покрывает широкий спектр рисков, от стихийных бедствий до угонов и стечений с бордюра. |

| 3. Возможность замены автомобиля | При необходимости ремонта автомобиля, КАСКО предоставляет возможность замены на аналогичный автомобиль. |

| 4. Дополнительные услуги | КАСКО может включать различные дополнительные услуги, такие как эвакуация и автопомощь на дороге. |

Важно помнить, что условия КАСКО и стоимость могут варьироваться в зависимости от страховой компании и характеристик автомобиля. Перед выбором КАСКО рекомендуется ознакомиться с условиями и консультироваться со специалистами.

Можно ли отказаться от каско?

Отказ от каско может привести к серьезным финансовым рискам, особенно если у вас новый или дорогой автомобиль. В случае ДТП, грабежа, пожара или других несчастных случаев, вы можете потерять значительную сумму денег, если не будете застрахованы по программе каско.

Кроме того, каско может быть обязательным условием при оформлении автокредита или лизинга. В некоторых случаях банк или лизинговая компания могут требовать обязательное наличие каско для того, чтобы защитить свои интересы в случае повреждения или кражи автомобиля.

Итак, хотя отказ от каско возможен, рекомендуется внимательно обдумать свой выбор и проанализировать все риски, связанные с отсутствием этой защиты для вашего автомобиля и финансов. Консультация с профессионалами в области страхования также может помочь вам принять взвешенное и обоснованное решение.