В случае, если виновник дорожно-транспортного происшествия не имеет действующей страховки ОСАГО, возникает ряд проблем и вопросов, связанных с возмещением ущерба пострадавшим. Данная ситуация может повлиять на процесс разрешения спора и компенсации потерь. Важно знать свои права и искать пути решения данной проблемы в соответствии с действующим законодательством.

Возмещение имущественного ущерба

Что считается имущественным ущербом?

Имущественный ущерб включает в себя все расходы, понесенные пострадавшей стороной в связи с повреждением или утратой имущества в результате ДТП. К таким расходам относятся:

- Ремонт автомобиля или его замена

- Медицинские расходы

- Расходы на эвакуацию и хранение автомобиля

- Упущенная выгода (убытки, связанные с временной потерей возможности заниматься своим делом)

Как возмещается ущерб?

В случае отсутствия полиса ОСАГО у виновника ДТП, возмещение ущерба осуществляется через судебный порядок. Пострадавшая сторона может подать иск о возмещении ущерба и требовать компенсацию всех потерь, связанных с происшествием.

Важно помнить:

- Судебный процесс по возмещению ущерба может занимать длительное время.

- При подаче иска необходимо иметь все доказательства, подтверждающие размер ущерба, включая фотографии поврежденного автомобиля, медицинские справки и квитанции об оплаченных расходах.

- Сумма возмещения ущерба может быть ограничена размером финансовых возможностей виновника ДТП.

Что делать в случае отказа в возмещении ущерба?

Если виновник ДТП, не имеющий полиса ОСАГО, отказывается возместить ущерб, пострадавшая сторона может обратиться в суд для защиты своих прав. Суд рассмотрит дело и примет решение о возмещении ущерба и компенсации других убытков, если это будет справедливо.

| Название | Описание |

|---|---|

| Исковое заявление | Документ, подаваемый в суд для инициирования рассмотрения дела о возмещении ущерба. |

| Материальные доказательства | Документы, фотографии или другие доказательства, подтверждающие размер причиненного ущерба. |

| Решение суда | Окончательное решение суда о возмещении ущерба и компенсации других убытков. |

В случае, когда виновник ДТП не имеет полиса ОСАГО, пострадавшая сторона имеет право требовать возмещение имущественного ущерба через судебный порядок. Важно собрать все необходимые доказательства и подготовить исковое заявление для защиты своих прав и получения справедливой компенсации.

Защитите свои права: как взыскать ущерб с виновника ДТП через суд

Дорожно-транспортное происшествие (ДТП) может привести к серьезным последствиям, включая материальные убытки. Если виновник ДТП не имеет действующего полиса ОСАГО или отказывается компенсировать ущерб, вы можете обратиться в суд для взыскания ущерба.

Представленные ниже шаги помогут вам защитить свои права и добиться справедливости через судебный процесс:

1. Сбор необходимых документов

Перед тем как обращаться в суд, важно собрать все необходимые документы, которые подтверждают факт ДТП, вашу вину в происшествии и размер причиненного ущерба. В этот список могут входить:

- Протокол о ДТП, выданный ГИБДД;

- Медицинские документы, если имеются травмы;

- Фотографии повреждений автомобиля;

- Свидетельские показания;

- Документы, подтверждающие стоимость ремонта или замены поврежденных деталей автомобиля;

- Другие документы, имеющие отношение к происшествию.

2. Обратитесь к юристу

Для эффективного представления ваших интересов в суде рекомендуется обратиться к опытному юристу, специализирующемуся в области гражданского права и ДТП. Он поможет вам разработать стратегию защиты и представит ваши интересы в суде.

3. Подача искового заявления

Ваш юрист поможет вам составить исковое заявление, в котором вы укажете размер причиненного ущерба и просите его возместить. Заявление подается в суд, компетентный в вашем районе или городе.

В иске должны быть указаны следующие сведения:

- ФИО и адрес виновника ДТП;

- Описание происшествия и обстоятельства, свидетельствующие о его вине;

- Перечень причиненного ущерба, включая стоимость ремонта или замены поврежденных деталей автомобиля и/или возможные медицинские расходы;

- Сумма, которую вы требуете взыскать.

4. Участие в судебных заседаниях

По ходатайству вашего юриста, вы можете быть обязаны явиться на судебное заседание для предоставления свидетельских показаний или для дачи разъяснений. Важно следовать указаниям своего юриста и появиться в суде в назначенное время.

5. Получение решения суда

После рассмотрения дела суд принимает решение о возмещении ущерба. Если решение в вашу пользу, виновник ДТП обязан компенсировать весь ущерб, указанный в вашем исковом заявлении. Если виновник не выполняет решение суда, вы можете обратиться к судебным приставам для взыскания ущерба.

Возмещение причиненного ущерба через суд является законным и эффективным способом защиты ваших прав. Однако, чтобы добиться желаемого результата, важно обратиться к опытному юристу, следовать его советам и активно участвовать в судебном процессе.

Возмещение вреда жизни и здоровью

Застройщик, строитель, производитель, исполнитель работ, эксплуатант, подрядчик, оператор, владелец объекта возникающих опасностей должны возмещать убытки, если они связаны с нарушением правил и норм, действующих в сфере охраны передаваемых им для выполнения работ объектов. В случае дорожно-транспортных происшествий, где отсутствует действующий полис ОСАГО, это правило также распространяется на виновника ДТП.

Как получить возмещение:

- Обратиться в суд. Пострадавшему следует предъявить иск о возмещении причиненного вреда в судебный орган по месту жительства лица, причинившего ущерб. В ходе судебного разбирательства суд установит факт наличия ущерба, определит его размер и принесет решение о возмещении.

- Договориться в досудебном порядке. Такой вариант возможен, если виновник ДТП согласен добровольно возместить причиненный ущерб. В этом случае стороны могут заключить договор о возмещении ущерба и урегулировать вопросы компенсации, не обращаясь в суд.

- Собрать доказательства. Для успешного рассмотрения искового дела необходимо предоставить доказательства причиненного ущерба, такие как медицинские документы, свидетельские показания, фотографии с места ДТП, сметы на ремонт поврежденного транспортного средства и прочее.

- Получить справки и заключения. Пострадавшему рекомендуется обратиться к врачу для получения справки о травме, а также обратиться к автоэксперту для составления заключения о стоимости восстановительного ремонта или стоимости поврежденного ТС.

Принцип компенсации:

- Восстановительный. В рамках данного принципа сторона, причинившая ущерб, обязана восстановить все показатели жизнедеятельности пострадавшего до уровня, который был до наступления события, причинившего вред.

- Надлежащая компенсация. По этому принципу виновник обязан возместить все прямые и косвенные финансовые потери, понесенные пострадавшим в результате ДТП.

- Возмещение морального вреда. В случае причинения физической боли или расстройства здоровья, пострадавший имеет право на возмещение морального вреда. Размер такой компенсации устанавливается судом, исходя из обстоятельств, степени вины виновника.

- Возмещение будущего ущерба. Если есть вероятность, что пострадавший будет нуждаться в дополнительном лечении или реабилитации в будущем, ему также могут быть компенсированы эти затраты.

В случае отсутствия действующего полиса ОСАГО у виновника ДТП, пострадавший имеет право на получение компенсации причиненного ущерба. Для этого необходимо обратиться в суд, договориться в досудебном порядке или собрать доказательства и получить необходимые справки и заключения. Принципы компенсации включают восстановление, надлежащую компенсацию, возмещение морального вреда и будущего ущерба.

У виновника нет страховки, у пострадавшего есть: что делать в ДТП?

1. Фиксируйте факты

Важно, чтобы были четкие и достоверные доказательства. Запишите имя, фамилию и контактные данные свидетелей ДТП. Сфотографируйте повреждения на транспортных средствах, предметы объективно оцените, если это позволяет сделать ситуация.

2. Сообщите полиции

В случае ДТП необходимо незамедлительно вызвать полицию. Представители силы порядка составят протокол, в котором будет указано место, время и обстоятельства аварии. Будет учтено, что водитель-виновник лишен страховки, а потерпевший ее имеет. Официальный документ, составленный полицией, поможет в суде доказать вашу правоту.

3. Обратитесь в страховую компанию

Если водитель-виновник не имеет страховки, вам следует обратиться в свою страховую компанию. Информируйте их о случившемся ДТП и предоставляйте все необходимые документы. Может быть возможность получить страховую выплату через механизм суброгации. Страховщик вашей компании займется взысканием у виновника ущерба. Здесь также полезным будет протокол оформленный полицией.

4. Обратитесь в суд

При отсутствии страховки у виновника и наличии у вас ОСАГО, вы можете рассмотреть возможность подать иск в суд. Там будут рассматриваться претензии по взысканию компенсации за ущерб. Ваш юрист поможет составить и подать исковое заявление.

5. Соблюдайте сроки

Важно помнить о сроках и действовать своевременно. Сообщение в полицию должно быть сделано в течение 3 дней с момента ДТП. Также есть установленные сроки для предъявления исковой давности, которые лучше не нарушать.

6. Консультируйтесь с адвокатом

В случае сложностей и непонимания юридической стороны дела, лучше обратиться к профессиональному адвокату. Он сможет разъяснить все нюансы и поможет защитить ваши права в суде.

Если у виновника ДТП есть ОСАГО, а у пострадавшего нет

В случае, когда у виновника ДТП есть действующий полис ОСАГО, а у пострадавшего нет, важно знать, какие шаги следует предпринять. Далее мы рассмотрим основные вопросы, связанные с такой ситуацией.

1. Защита интересов пострадавшего

В первую очередь, необходимо обратиться к свидетелям происшествия, зафиксировать их контактные данные и их показания. Это поможет вам в случае разбирательства и доказательства вины виновника. Также, желательно сделать фотографии места происшествия и повреждений транспортных средств.

Далее, необходимо обратиться в полицию и составить ДТП-протокол. В нем должны быть указаны все обстоятельства происшествия, а также показания свидетелей. При отсутствии полиса ОСАГО у пострадавшего, он может иметь право на выплату материального возмещения из фонда социальной защиты пострадавших.

2. Подача заявления в страховую компанию виновника

Следующим шагом станет подача заявления в страховую компанию виновника ДТП. Вам необходимо будет предоставить все необходимые документы: ДТП-протокол, фотографии, свидетельские показания. Также, нужно будет заполнить заявление на выплату страхового возмещения.

Важно отметить, что страховая компания виновника может провести свою собственную экспертизу для установления степени вины и причиненного ущерба. Однако, это не должно влиять на ваше право на возмещение.

3. Обращение в суд

Если страховая компания виновника ДТП отказывается выплатить возмещение или осуществляет частичную выплату, вы можете обратиться в суд. Юристы рекомендуют собрать все возможные доказательства вины виновника и причиненного ущерба. Следует обратиться к профессиональному адвокату, чтобы он помог вам подготовить и представить ваше дело в суде.

Важно помнить, что отсутствие полиса ОСАГО у пострадавшего не лишает его права на получение возмещения за ущерб, причиненный в результате ДТП. Следует обратиться за квалифицированной юридической помощью, чтобы максимально защитить свои права и интересы.

Виновник ДТП не вписан в полис ОСАГО

В случае, если виновник ДТП не был указан в полисе ОСАГО, возникает ряд вопросов, касающихся ответственности и возмещения ущерба.

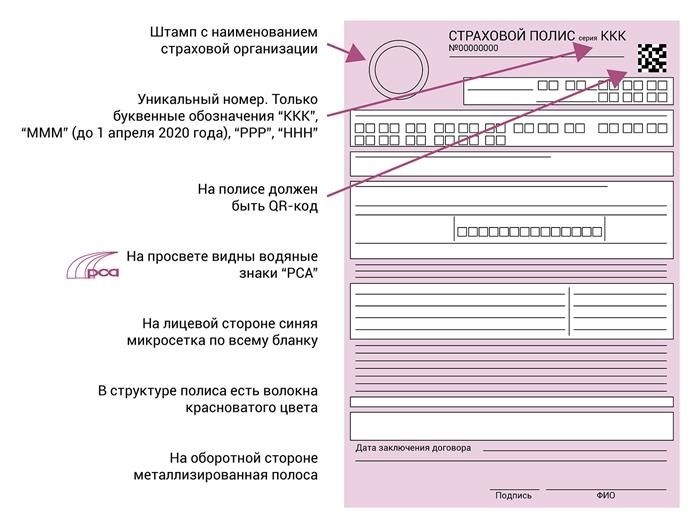

Основные положения закона об ОСАГО

- Владелец автомобиля обязан иметь действующий полис ОСАГО, который покрывает гражданскую ответственность перед другими участниками дорожного движения.

- Полис ОСАГО должен содержать информацию о владельце автомобиля и его правопреемнике, а также лицах, допущенных к управлению транспортным средством.

- В случае ДТП с участием не указанного в полисе ОСАГО водителя, ответственность за возмещение ущерба может возложиться на самого виновника ДТП.

Порядок решения вопросов при отсутствии виновника ДТП в полисе ОСАГО

В ситуации, когда виновник ДТП не указан в полисе ОСАГО, следует следующий порядок решения вопросов:

- Собрать все необходимые доказательства, подтверждающие участие данного лица в ДТП.

- Обратиться в страховую компанию, с которой заключен полис ОСАГО, и предоставить им имеющиеся доказательства.

- Если страховая компания отказывается возместить ущерб, можно обратиться в суд. В этом случае необходимо предоставить суду всю имеющуюся информацию о ДТП и доказательства участия в нем виновника, не вписанного в полис ОСАГО.

Возможные последствия для виновника ДТП

В случае, если виновник ДТП не был указан в полисе ОСАГО, он может нести полную ответственность по возмещению ущерба, причиненного другим участникам дорожного движения.

Виновник ДТП, не вписанный в полис ОСАГО, не освобождается от ответственности за возмещение ущерба. Владельцу автомобиля следует быть внимательным и убедиться, что все потенциальные водители транспортного средства указаны в полисе ОСАГО.

Обязательно ли делать экспертизу?

Когда экспертиза обязательна?

Проведение экспертизы является обязательным в следующих случаях:

- Если стороны не достигли досудебного соглашения относительно виновности в ДТП;

- Если в результате ДТП есть пострадавшие, нуждающиеся в медицинской помощи;

- Если пострадавший требует материальной компенсации за причиненный ущерб;

- В случае возникновения спора по стоимости ремонта автомобиля;

- При возникновении споров по иным вопросам, связанным с ДТП.

Последствия отказа от экспертизы

Отказ от проведения экспертизы может повлечь за собой негативные последствия для тех, кто отказывается, а именно:

- Потеря возможности получить доказательства своей невиновности в ДТП;

- Утрата возможности обосновать свои требования по возмещению ущерба;

- Риск получить штрафные санкции и исключение из программы ОСАГО;

- Финансовые затраты на оплату экспертизы, если в итоге она все же потребуется;

- Продолжительность рассмотрения дела в суде может существенно увеличиться.

| Результаты экспертизы | Преимущества | Недостатки |

|---|---|---|

| Подтверждение виновности | Получение возможности взыскать компенсацию за причиненный ущерб | Возможность ответчика не признать результаты экспертизы и обжаловать их в суде |

| Определение степени виновности | Установление размера компенсации, основанного на степени виновности каждой из сторон | Сложность в определении степени виновности при множестве факторов влияния |

| Производство дополнительных исследований | Обоснование требований о возмещении ущерба | Дополнительные расходы на проведение экспертизы и задержка в рассмотрении дела |

Итак, проведение экспертизы в случаях ДТП, когда виновником является лицо без действующего полиса ОСАГО, обязательно, если возникает спор или требуется установить степень виновности. Отказ от экспертизы может привести к различным негативным последствиям, включая потерю доказательств и финансовые затраты. Важно знать свои права и обратиться за юридической консультацией для принятия правильного решения в каждом конкретном случае.

Если у обоих участников нет полисов страхования

Столкновение автомобилей может иметь место, даже если ни у одного из водителей нет действующего полиса страхования ответственности гражданского автовладельца (ОСАГО). В такой ситуации возникает ряд вопросов, связанных с возмещением ущерба и определением виновности.

1. Восстановление авто

Оба водителя, не имея полисов страхования, должны самостоятельно заботиться о ремонте своих автомобилей. Это означает, что каждый владелец должен обращаться к своей страховой компании или искать автосервис самостоятельно для проведения ремонта.

2. Возмещение ущерба

В отсутствие полисов ОСАГО, возмещение ущерба необходимо проводить путем заключения соглашения между обеими сторонами. Если вину полностью или частично несет один из водителей, он обязан возместить убытки другому водителю.

3. Свидетельские показания

В случае, когда оба водителя не имеют полисов ОСАГО, свидетельские показания могут иметь большое значение при определении виновности в ДТП. Если есть свидетели, которые могут подтвердить, кто был виновником происшествия, их показания могут использоваться в качестве доказательства при разрешении спорных ситуаций.

4. Регистрация ДТП

Несмотря на отсутствие полисов ОСАГО, в случае столкновения автомобилей, обе стороны должны зарегистрировать происшествие в Государственной инспекции безопасности дорожного движения (ГИБДД) в установленные сроки. Это позволяет законодательству установить факт ДТП и осуществлять дальнейшую проверку обстоятельств происшествия.

5. Привлечение к ответственности

В случае отсутствия полисов ОСАГО, невыполнение обязательства по урегулированию ущерба может привести к привлечению виновных лиц к ответственности. Гражданско-правовые действия, такие как претензии и иски, могут быть применены для защиты своих прав и получения компенсации за ущерб.

Как оформлять ДТП

В случае возникновения дорожно-транспортного происшествия (ДТП), необходимо знать, как правильно оформить все документы и провести необходимые действия. Важно помнить, что даже если у виновника ДТП нет ОСАГО, это не освобождает его от ответственности и не отменяет процедуру оформления.

Шаг 1: Обеспечьте безопасность

Первым делом необходимо обеспечить безопасность на месте ДТП. При необходимости установите знак аварийной остановки и включите аварийную сигнализацию. При любых обстоятельствах необходимо соблюдать правило о необходимости предупреждать других участников дорожного движения о произошедшем ДТП.

Шаг 2: Фиксируйте факты

Важно незамедлительно фиксировать все факты, связанные с ДТП. Один из способов – сделать фотографии повреждений транспортных средств, а также места их столкновения. Если есть свидетели, рекомендуется записывать их контактные данные.

Шаг 3: Заполните протокол

Заполнение протокола – важный шаг при оформлении ДТП. Протокол составляется совместно участниками происшествия. Он должен содержать информацию о всех участниках ДТП, их правомерности на дороге и обстоятельствах столкновения.

Шаг 4: Получите квитанцию о приеме заявления

После оформления протокола, вина в ДТП устанавливается авторитетными органами, такими как ГИБДД. В случае, если виновником ДТП является другой водитель, желательно оформить заявление в полицию и получить квитанцию о приеме. Заявление должно содержать все необходимые сведения о произошедшем ДТП.

Шаг 5: Сотрудничайте с страховой компанией

Если виновник ДТП не имеет ОСАГО, обратитесь к вашей страховой компании. Они могут проконсультировать вас по дальнейшим действиям и помочь в восстановлении ущерба по программе “виновник-неизвестен”.

| Шаг | Действие |

|---|---|

| 1 | Обеспечить безопасность на месте ДТП |

| 2 | Фиксировать факты, фотографировать повреждения транспортных средств |

| 3 | Заполнить протокол о ДТП |

| 4 | Получить квитанцию о приеме заявления в полиции |

| 5 | Обратиться к страховой компании |

Важно помнить:

- Оформление ДТП является обязательным даже в случае отсутствия у виновника ОСАГО.

- Фиксируйте все факты и получайте документальное подтверждение.

- Сотрудничество со страховой компанией поможет вам восстановить ущерб.

Оформление ДТП при отсутствии ОСАГО

Что делать, если виновник ДТП не имеет ОСАГО?

- Первым шагом в случае отсутствия страховки у виновника ДТП следует вызвать ГИБДД для составления протокола. Сотрудники ГИБДД устанавливают обстоятельства аварии, фиксируют повреждения транспортных средств и выдают протокол.

- После составления протокола необходимо обратиться в страховую компанию, у которой есть действующая страховка ОСАГО на ваше транспортное средство. Страховая компания поможет вам оформить страховой случай и провести оценку повреждений.

- Далее, страховая компания начнет решать вопросы компенсации ущерба. Если виновным лицом является водитель без ОСАГО, страховая компания может рассмотреть возможность взыскать ущерб с него лично.

- В случае, если виновник ДТП не имеет средств для компенсации ущерба, следует обратиться в суд и подать исковое заявление о возмещении ущерба.

Какие последствия возникают при отсутствии ОСАГО?

Отсутствие ОСАГО у виновника ДТП может привести к следующим последствиям:

- Штрафы со стороны ГИБДД за отсутствие страховки.

- Невозможность быстрого и простого оформления ДТП.

- Неполучение компенсации за ущерб от страховой компании.

- Необходимость обращения в суд для решения вопроса о возмещении ущерба.

- Дополнительные финансовые и временные затраты на решение проблемы без ОСАГО.

Цитата

“Наличие ОСАГО является обязательным для всех автовладельцев, и его отсутствие может существенно усложнить процесс оформления ДТП.”

В случае, если виновником ДТП является лицо без страховки ОСАГО, необходимо незамедлительно вызывать сотрудников ГИБДД и обращаться в страховую компанию. При отсутствии возможности компенсации ущерба со стороны страховой компании, следует рассмотреть вопрос возмещения ущерба через судебную инстанцию. Бесспорно, владение действующей страховкой ОСАГО является важной мерой безопасности и гарантом защиты интересов при возникновении ДТП.

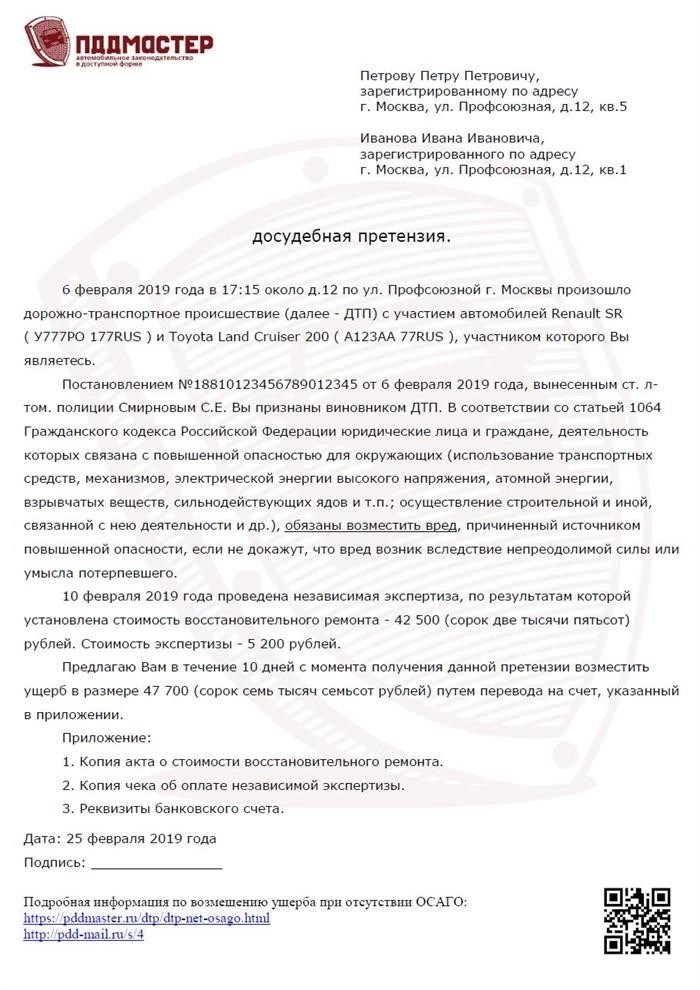

Досудебная претензия виновнику дорожно-транспортного происшествия (ДТП)

Досудебная претензия – это официальный документ, направляемый пострадавшим лицом виновнику ДТП с требованием компенсировать причиненный ущерб. Досудебное разрешение спора через направление претензии позволяет избежать судебного разбирательства и прийти к мировому соглашению в пользу пострадавшего.

Порядок составления досудебной претензии:

- Указать основные данные: полное ФИО, адрес постоянной регистрации и контактные данные сторон.

- Описать факты и обстоятельства ДТП: место, дата и время происшествия, участники аварии, повреждения автомобилей.

- Указать причины и степень виновности каждой из сторон: соблюдение правил дорожного движения, нарушение скоростного режима, действия водителей.

- Составить претензию на возмещение ущерба, включив все понесенные расходы: ремонт автомобиля, медицинское обслуживание, инвалидность, потерю заработка и прочие.

- Приложить копии документов, подтверждающих понесенный ущерб (фотографии повреждений, счета, акты выполненных работ, медицинские справки и т.д.).

- Определить срок и способ ответа на предложение пострадавшего о возмещении ущерба (обычно 10-15 дней со дня получения претензии).

Правовые основы досудебной претензии:

Досудебная претензия является основанием для рассмотрения спора о возмещении ущерба между сторонами ДТП. Документ составляется в соответствии с гражданским законодательством Российской Федерации:

- Гражданский кодекс РФ (статьи 1064, 1079-1081 и др.)

- Федеральные законы о дорожном движении (статьи 12.5, 12.34-12.38 и др.)

- Постановления Правительства РФ о страховании гражданской ответственности при использовании автотранспорта (Постановления № 759 от 26.12.1995 и № 1154 от 03.11.2003)

Важные моменты при составлении и отправлении досудебной претензии:

- Составление претензии следует проводить с полным соблюдением требований законодательства.

- При отправке претензии желательно использовать заказное письмо с уведомлением о вручении или курьерскую доставку для подтверждения факта ее получения.

- Срок ответа на претензию составляет 10-15 дней со дня получения документа виновником ДТП.

- В случае отказа виновника ДТП в удовлетворении претензии или отсутствия ответа, пострадавший лицо имеет право обращаться в суд.

Важно помнить, что досудебная претензия является первым шагом на пути решения спора. Составление документа должно быть основательным и подкрепленным соответствующими доказательствами. В случае необходимости, рекомендуется обратиться за помощью к юристу или специалисту в области автоюридической практики.

Какие бывают страховки:

1. Автомобильная страховка:

Автомобильная страховка – это обязательный вид страхования для всех автовладельцев. Она включает ОСАГО и КАСКО.

2. Медицинская страховка:

Медицинская страховка – это вид страхования, который обеспечивает финансовую защиту в случае необходимости медицинской помощи или лечения. Она может покрывать различные затраты, такие как стоимость посещения врача, диагностические исследования, операции и т.д.

3. Жизненная страховка:

Жизненная страховка – это вид страхования, который предоставляет финансовую защиту для семьи или близких в случае смерти страхователя. Она может также включать дополнительные опции, такие как страхование от несчастных случаев или инвестиционные компоненты.

4. Имущественная страховка:

Имущественная страховка – это вид страхования, который предоставляет защиту для имущества от различных рисков, таких как пожар, кража, повреждение или утрата. Она включает такие виды страхования, как страхование недвижимости, страхование имущества домохозяйств и страхование имущества предприятий.

5. Путешественническая страховка:

Путешественническая страховка – это вид страхования, который предоставляет финансовую защиту во время поездки за границу или в другой регион. Она может включать покрытие медицинских расходов, потери багажа, отмену или задержку рейсов и другие ситуации, связанные с путешествием.

| Вид страховки | Описание |

|---|---|

| Автомобильная страховка | Обязательный вид страхования для автовладельцев, включает ОСАГО и КАСКО. |

| Медицинская страховка | Обеспечивает финансовую защиту в случае медицинской помощи или лечения. |

| Жизненная страховка | Предоставляет финансовую защиту в случае смерти страхователя. |

| Имущественная страховка | Обеспечивает защиту имущества от различных рисков. |

| Путешественническая страховка | Предоставляет финансовую защиту во время поездки за границу или в другой регион. |

Существует несколько типов страховок, которые могут быть полезны в различных ситуациях жизни.

Зная различные типы страховок, вы можете выбрать наиболее подходящий вариант для защиты себя, своей семьи или имущества. Каждая страховка имеет свои особенности и условия, поэтому важно внимательно ознакомиться со всеми деталями перед ее оформлением.

Добровольное возмещение ущерба

В случае, если у виновника ДТП отсутствует полис ОСАГО, можно попытаться добиться добровольного возмещения ущерба. Для этого важно своевременно собрать все необходимые документы и предоставить их виновнику происшествия.

Для успешного добровольного возмещения ущерба рекомендуется обратиться к юристам, которые помогут составить правильное заявление и подготовить все необходимые доказательства. В зависимости от ситуации, может потребоваться участие судебных экспертов для оценки стоимости ущерба.

Важно помнить, что добровольное возмещение ущерба может быть недостаточным, особенно в случаях серьезных травм или больших материальных потерь. В таких случаях рекомендуется обратиться в суд и добиваться возмещения через судебный процесс.

Итак, в контексте отсутствия полиса ОСАГО у виновника ДТП, возможность добровольного возмещения ущерба является одним из путей решения проблемы. Важно правильно оценить свои возможности, обратиться к юристам и действовать в соответствии с законодательством. Не стоит забывать, что в некоторых случаях может потребоваться обращение в суд для защиты своих интересов и получения справедливого возмещения.